(Artigo publicado originalmente em O Ponto Base, em 21 de Abril de 2013)

Qual o maior segredo dos melhores investidores do mundo?

Existe alguma técnica especial que seja utilizada por dez entre cada dez investidores ou gestores de sucesso? A resposta é SIM, e tal “segredo” é mais simples e óbvio do que parece. Você está pronto para conhecê-lo?

Não, não é nenhuma técnica super complexa. Tampouco algum algoritmo especial, ou alguma teoria cujas fórmulas ocupem três páginas. Também não é algo que tenha rendido a alguém nenhum prêmio Nobel em economia ou finanças. O grande segredo dos maiores investidores do mundo é algo que qualquer pessoa simples, que já tenha lidado com o risco, acaba aprendendo na prática, cedo ou tarde.

Dez entre dez dos melhores gestores e investidores do mundo utilizam uma técnica simples e óbvia chamada DIVERSIFICAÇÃO. Em outras palavras: Jamais coloque todos os ovos na mesma cesta.

Sim, eu sei que você um dia leu que Warren Buffett, considerado o maior e melhor investidor de todos os tempos, certa vez disse que: “- A diversificação é uma proteção contra a ignorância. Ela faz muito pouco sentido para aqueles que sabem o que estão fazendo”

.

Curiosamente, a Berkshire Hathaway, sua empresa e principal veículo de investimentos, mantém posições em pelo menos 46 outras grandes empresas diferentes (dados atualizados em 2017), que atuam em setores também diversificados, como podemos verificar aqui.

Além disso, segundo informa o próprio website da empresa, ela controla ainda 63 subsidiárias que atuam nos mais variados ramos e setores da economia. Seria isso um sinal de que o nosso admirado Warren Buffett é um ignorante que não sabe o que está fazendo, ou apenas mais um daqueles líderes do tipo: “Faça o que eu digo, não faça o que eu faço”?

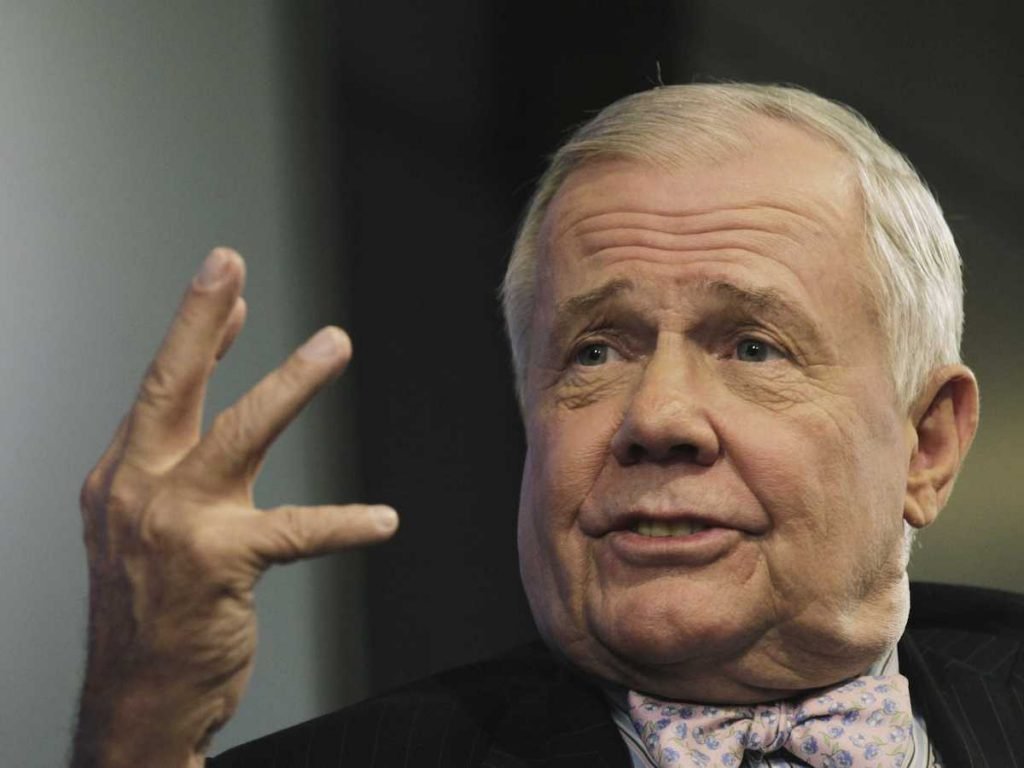

Outro grande e bem sucedido investidor, Jim Rogers, também disse que “-O jeito de ficar rico é colocar todos os ovos na mesma cesta, e olhar essa cesta com cuidado. Tenha também a certeza de que está com a cesta certa.”

.

E embora o portfolio de Rogers esteja bem mais direcionado a uma aposta forte em commodities agrícolas e metálicas, ainda assim, ele parece ser outro que não segue seu próprio conselho à risca.

Existem muitos investidores e especuladores que criticam a diversificação, dizendo que focar suas apostas em ativos específicos traz resultados melhores. Porém, raramente param para considerar que, ainda que inconscientemente, estão diversificando. Afinal, mesmo ao apostar 100% de sua carteira financeira em um ativo, se eles mantém outros bens, ativos ou negócios, que poderão lhe gerar renda no caso de suas apostas financeira darem errado, estes investidores não estão exatamente “colocando todos os ovos na mesma cesta”, certo?

Existe ainda outro tipo de investidor que costuma torcer o nariz pra o conceito de diversificação. Em geral, são traders que gostam do jogo especulativo diário, operando muitas vezes em períodos de tempo extremamente curtos. No entanto, se eles mantém qualquer parte do seu capital fora do trade, seja na conta corrente, na renda fixa, no ouro, ou em qualquer outro investimento que considerem mais seguro, e arriscam em seus trades apenas uma porcentagem do total do seu capital, estes também estão, ainda que inconscientemente, diversificando.

E claro, existem aqueles que apostam 100% do seu capital em cada trade, sem nenhuma margem de segurança que não seja o acompanhamento diário, minuto a minuto, de suas posições. Mas entre estes, é preciso que esperemos dez ou vinte anos, para termos plena certeza de que serão bem sucedidos no longo prazo. Eu ainda não conheci nenhum que tenha sobrevivido a essa janela de tempo para contar a história.

Obviamente, eu não estou dizendo que não seja possível você concentrar suas apostas em um único ativo e obter bons resultados. Claro que é possível. A questão é se é provável. O detalhe aqui é que um número muito pequeno de pessoas obterá sucesso com essa estratégia de forma consistente ao longo do tempo. Aqueles poucos que atingirem tal sucesso, além de demonstrarem um talento excepcional, provavelmente não se dedicarão a fazer nenhuma outra coisa da vida, a não ser acompanhar suas apostas o tempo todo. A sorte também merecerá seu crédito.

Para a grande maioria dos mortais (e isso inclui eu, você, e até mesmo Buffett e Rogers), diversificar ainda é, de longe, o alicerce básico do bom gerenciamento de risco, desde que o fazendeiro proverbial viu toda a produção diária do seu galinheiro se perder quando sua única cesta de ovos foi ao chão.

Se você tem um talento único e excepcional para investir, se tem tempo para se dedicar apenas ao mercado, a estudar e se aprimorar constantemente, e a acompanhar seus investimentos 24 horas por dia, talvez diversificar não seja para você. Mas se você traz seus ganhos de outro lugar, está conseguindo gerar superávit e poupar, e quer investir com sabedoria, sem ter que dedicar muito do seu tempo a acompanhar a performance dos seus investimentos, a diversificação é uma atitude mais do que sensata. Eu me arriscaria a dizer, mesmo sob pena de provocar a ira de muitos, que ela é praticamente obrigatória.

Diversificar ou alocar?

Porém, diversificar não é apenas espalhar seu capital de forma aleatória em um número qualquer de investimentos, sem utilizar nenhum critério. Se durante o auge da bolha da internet, você tivesse diversificado seu portfólio em vinte ou trinta ações diferentes de empresas “pontocom”, o crash da Nasdaq teria destruído seu portfólio “diversificado” do mesmo modo.

.

Uma boa diversificação requer mais do que espalhar o capital entre empresas diferentes. Requer investir também em diferentes setores da economia e, principalmente, em diferentes classes de ativos, como renda fixa, câmbio, ações, imóveis, fundos, entre outros. Essas diversas classes de ativos comportam-se de maneira diferente umas das outras, dependendo do cenário econômico que estejamos atravessando, e isso cria um grau extra de proteção contra o imponderável.

Quando você diversifica entre instrumentos diferentes, em diferentes classes de ativos, com critério, você não está apenas diversificando. Você está praticando o que chamamos de alocação de ativos.

Algumas pessoas gostam de dizer que não precisam diversificar ou praticar a alocação de ativos pois investem em instrumentos considerados seguros, como renda fixa e poupança, por exemplo. Obviamente, essas pessoas estão ignorando diversos tipos de risco, como o risco cambial, o risco de default (calote), o risco de mercado, e até mesmo o risco político, como vimos recentemente no Chipre, e aqui no Brasil, em março de 1990, com o Plano Collor.

Quem quer aprender a investir com sabedoria e obter bons resultados no longo prazo, tem que entender uma coisa de uma vez por todas: Não existe investimento ou ativo que não ofereça risco algum.

Assim sendo, investir é uma atividade onde o principal segredo do sucesso é precisamente o bom gerenciamento dos riscos. E a base para todo bom gerenciamento de risco é, na minha opinião, uma boa política de alocação de ativos.

Não perca o próximo artigo desta série, onde falarei sobre as principais classes de ativos, como elas tendem a se comportar nos diferentes cenários econômicos, e como isso beneficia o investidor que pratica uma boa alocação de ativos em seu portfólio.

Abraços.

Deixar um comentário